【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

【本文来自持牌证券机构,不代表平台观点,请独立判断和决策】

当前地缘冲突确实给全球能源和资源供应带来了不确定性,同时也改变了部分化工品的供需格局和价格逻辑。国投证券重点梳理了硫磺、原油、碳酸锶、甲醇等四个品种在当前环境下的核心投资逻辑,如果供给出现扰动,价格弹性会非常显著。

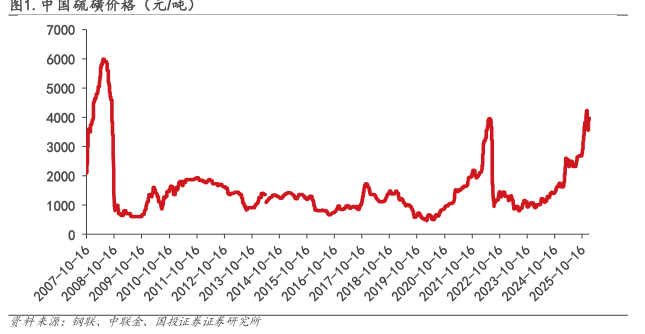

1)硫磺:地缘冲突后的长牛品种

硫磺作为炼化副产品,短期供给侧变量在于俄罗斯炼厂受袭,据中联金,4季度预计影响俄罗斯100万吨硫磺供应,预计到26年上半年硫磺供给仍难以恢复,长周期考虑汽柴油需求即将达峰且碳成本持续上升,全球炼化产能面临长期结构性调整,预计硫磺供给增速也将逐步见顶。

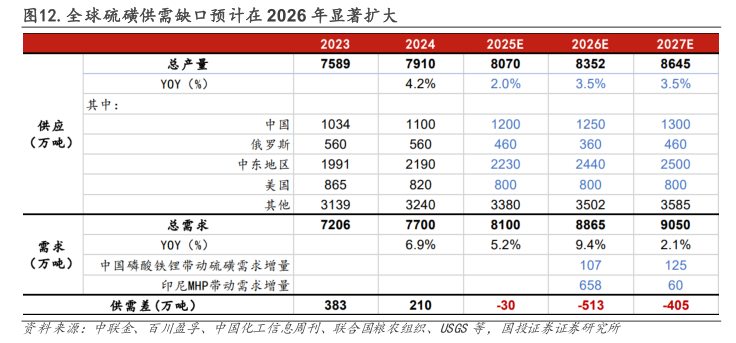

需求端,25年我国磷酸铁锂产量或超360万吨,较24年提升110万吨,对应106万吨新增硫磺需求。此外26年印尼将有约65.8万吨MHP产能投产,对应硫磺需求增量658万吨,进一步加剧供应紧张。

此外固态电池技术路线逐步收敛至硫化物电解质,硫化锂成本构成占比高达82%,有望打开硫磺远期成长空间。

综合来看,25-27年,硫磺有望分别形成-30/-513/-405万吨供需缺口,价格或将追寻历史高点。关注三大硫源:

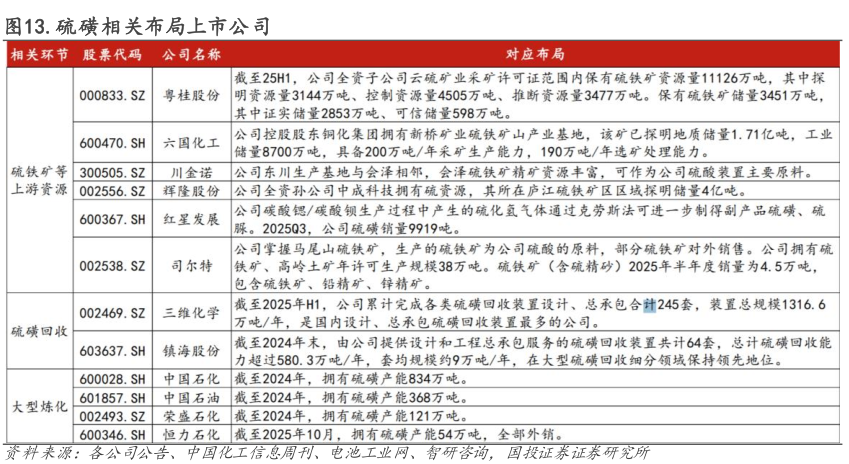

①硫铁矿:粤桂股份、六国化工、川金诺、辉隆股份、司尔特等;

②大型炼化:中国石化、中国石油、荣盛石化、恒力石化等;

③硫磺回收:三维化学、镇海股份等。

2)原油:地缘溢价与基本面宽松的博弈

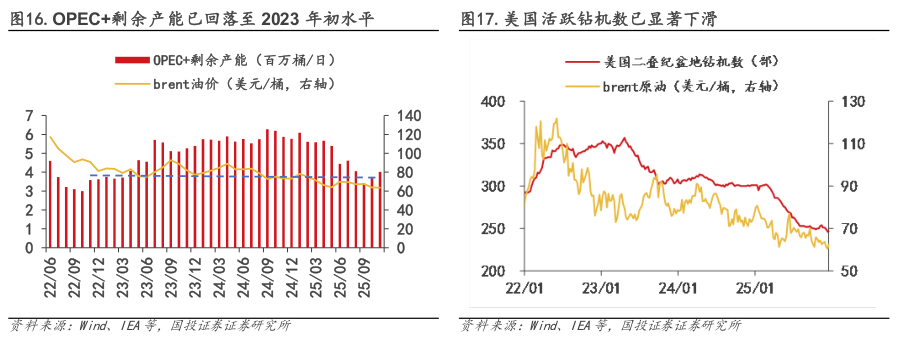

宽松的基本面:2026年全球石油市场可能维持供应过剩态势。这主要源于非OPEC+国家的产量增长(如巴西、圭亚那)以及全球石油需求增长乏力。

地缘政治溢价:尽管基本面宽松,但地缘冲突(如中东地区、美国对委内瑞拉的军事干预)会带来风险溢价,导致油价在短期内脱离基本面大幅波动。

原油过剩难改但趋向缓和,油价有望探底回升。供给端关注OPEC+实际增产兑现力度和美国页岩油的产量增量情况,需求端主要关注中国补库节奏。

关注:中国石化、中国石油、中国海油等。

3)碳酸锶:博弈美伊地缘冲突的弹性品种

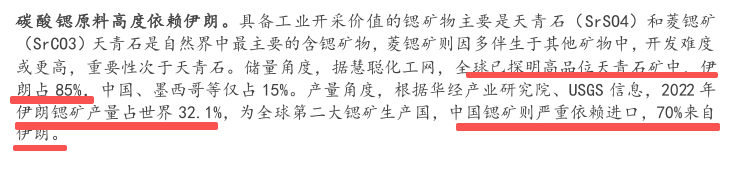

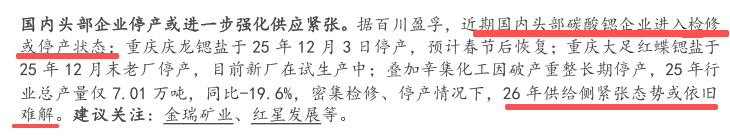

碳酸锶原料高度依赖伊朗。中国锶矿则严重依赖进口,70%来自伊朗。地缘风险下供应不确定性陡增。

考虑到美国持续对伊朗施压,短期碳酸锶原料天青石的供应不确定性陡增,若地缘风险进一步升温,后续其海运出口或严重受限,我国天青石将面临较大缺口。

下游消费结构看,主要分为锶铁氧体(66.0%)、冶金行业(6.9%)、电子元器件(3.3%)、烟火行业(2.1%),以及其他锶盐(21.7%)。

基于碳酸锶良好的导电性和稳定性,以及可作为添加剂提高玻璃折射率、透光率和抗紫外线性能的性质,使其在制造高品质光学玻璃乃至先进封装中的玻璃基板领域具备潜力,碳酸锶应用领域的智能化、高端化趋势或有望逐步显现,加速贡献需求增量。

关注:金瑞矿业、红星发展等。

4)甲醇:伊朗地缘扰动下供应风险显著放大

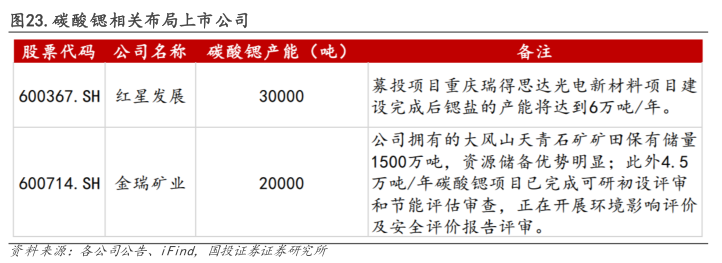

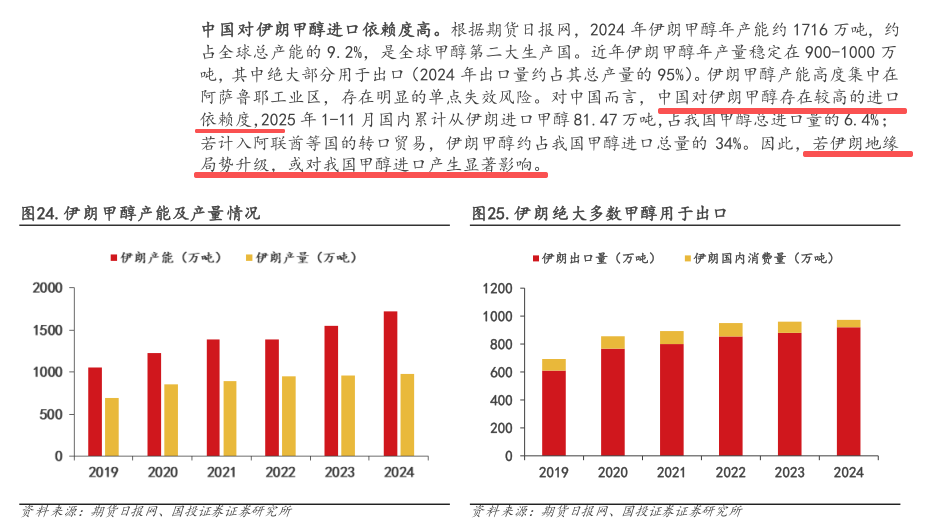

我国对伊朗甲醇进口依赖度高。2025年1-11月国内累计从伊朗进口甲醇81.47万吨,占我国甲醇总进口量的6.4%;若计入阿联酋等国的转口贸易,伊朗甲醇约占我国甲醇进口总量的34%。

历史经验表明,伊朗局势动荡对国内甲醇价格存在显著的传导效应。

以2025年6月以伊冲突为例,期间伊朗曾削减气头化工原料供应两周,直接推动中国甲醇港口价格上涨300元/吨,突破2700元/吨关口。

而本次伊朗局势发酵下,甲醇港口价格也走出相对偏强的态势。

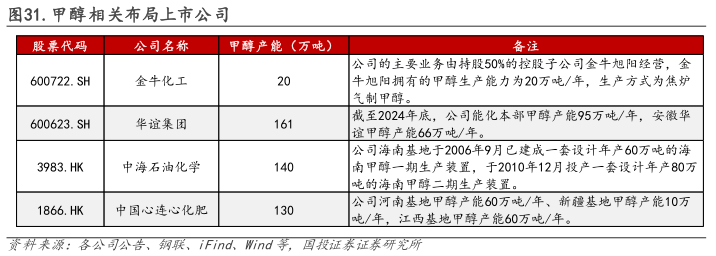

关注:金牛化工、华谊集团、中海石油化学、中国心连心化肥等。

研报来源:国投证券,王华炳,S1450525110002,地缘冲突下的化工投资机会。2026年1月25日

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎