5月31日晚间,招商蛇口(001979)发布公告,该上市公司拟向深投控发行股份、可转换公司债及支付现金购买南油集团24%的股权,并向平安资产管理有限责任公司(以下简称平安资管)定增募集配套资金。

待此次交易完成后,南油集团将成为招商蛇口的全资下属公司,该公司股票自2020年6月1日开市时起停牌。

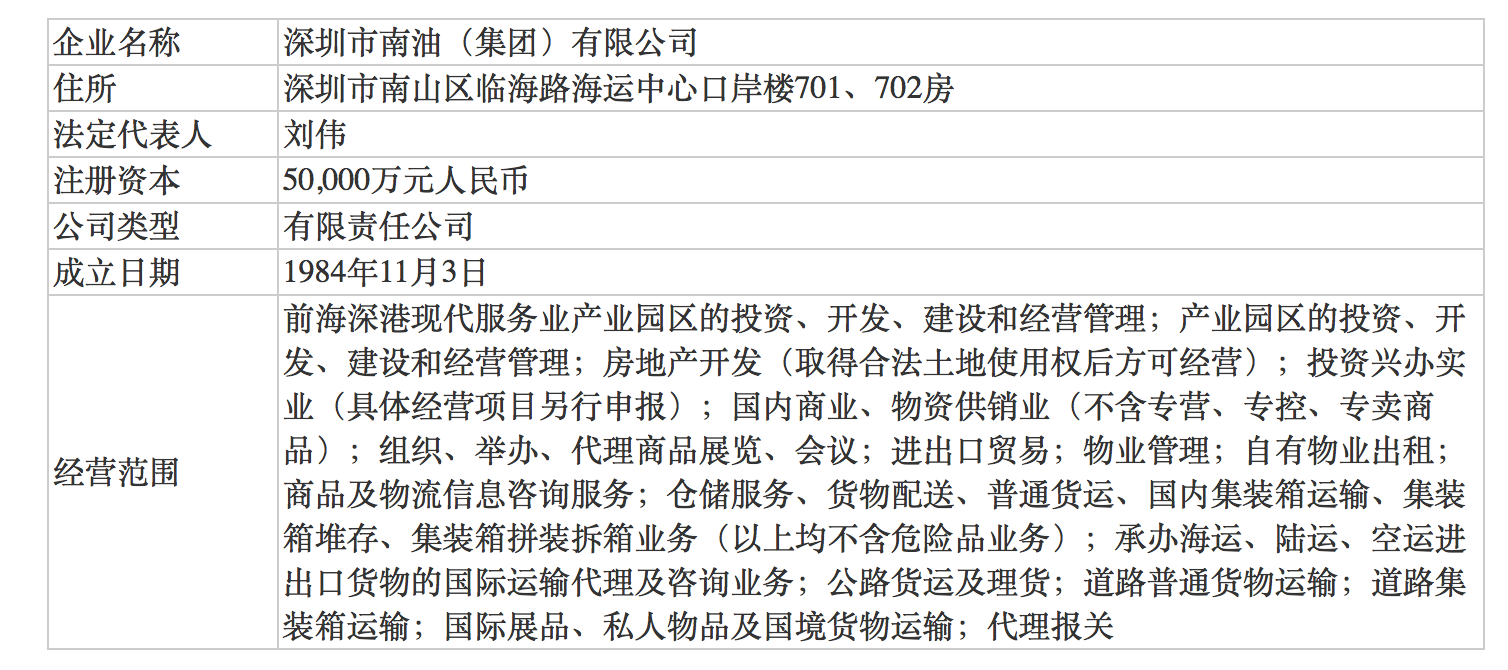

公告显示,此次交易的标的资产为南油集团24%股权。具体来看,南油集团旗下的主要资产,为其通过深圳市招商前海实业发展有限公司间接持有的深圳市前海蛇口自贸投资发展有限公司(以下简称前海自贸)股权,而前海自贸在前海自贸区内拥有优质的土地资源。

此外,平安资管则接受中国平安人寿保险股份有限公司(以下简称平安人寿)委托,以平安人寿的保险资金全额认购招商蛇口此次发行的股份。

在上述交易事项悉数完成后,南油集团将成为招商蛇口的全资附属公司。招商蛇口认为,交易事项有利于增加该公司对前海自贸的权益比例,增加其享有的前海片区资源价值。

多家券商研究报告指出,招商蛇口在前海蛇口自贸区土储丰厚,资源重估价值高。

随着《粤港澳大湾区发展规划纲要》以及《中共中央国务院关于支持深圳建设中国特色社会主义先行示范区的意见》的印发,对于在深圳深耕40年,且在深圳核心区域:蛇口、太子湾、前海、深圳国际会展中心等区域拥有大量待开发的优质资源的招商蛇口而言,也将带来巨大的商业机会。

华创证券研究报告指出,招商蛇口在重组后多维度积极变革,管理改革、提升周转、加速整合;上市公司坐拥一二线优质土储,尤其粤港澳大湾区资源储备含金量极高;具备“市场化+非市场化”强大拿地优势。由此,招商蛇口作为大湾区核心标的,资产价值将进一步提升。

招商蛇口公告还进一步表示,上市公司股票预计停牌不超过5个交易日,将在复牌前披露重组预案,即预计不晚于2020年6月8日。

-

券商中国 02-21 20:52

-

数据宝 02-21 19:18

-

证券时报·e公司 叶玲珍 02-21 18:08

-

e公司 02-21 18:08

-

券商中国 02-21 16:55

-

券商中国 02-21 16:54